Így kaphatunk személyi kölcsönt 2023-ban!

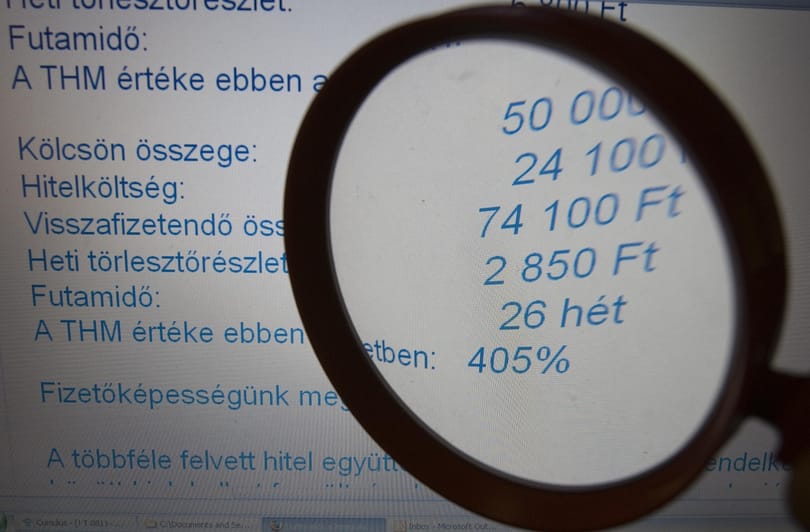

A hazai hitelpiacon a személyi kölcsönök iránt 2022-ben is töretlen volt a kereslet, ami érthető, hiszen bőven infláció alatti kamatokkal lehet még jelenleg is hozzájutni ezekhez. Sokan lakásfelújítást, korszerűsítést finanszíroztak a hitelből, míg mások a drágulás miatt előrehozták nagyobb értékű vásárlásikat, ami még akár hitelfinanszírozással jó pénzügyi döntés lehetett. De mire számíthatunk 2023-ban? Tovább drágulnak majd a személyi kölcsönök, szigorodnak az igénylőkkel szemben támasztott feltételek? Egyáltalán, ki kaphat majd hitelt a bankoktól? A Bankmonitor szakértői összegyűjtötték, hogy mire számíthatunk a jelenlegi információk alapján.